El mercado inmobiliario, como el resto de mercados, requiere de un seguimiento para conocer su evolución y entender en qué momento del ciclo nos encontramos y así saber si es una buena idea invertir o no lo es. De esta manera, podremos conocer si están subiendo los precios de las casas, de los alquileres, la demanda, la construcción y otros indicadores económicos de desarrollo. Cuando tengamos todos los datos sobre la mesa, podremos tomar nuestras propias decisiones y sacar nuestras conclusiones. Además, también influirá el tipo de inversión que queramos a hacer y otros muchos factores. Por eso, vamos a hacer un repaso por los indicadores económicos inmobiliarios para analizar el mercado.

Índice de contenidos

Indicadores macroeconómicos

En primer lugar, necesitaremos saber el estado de la economía nacional e internacional, ya que, en el caso de España, la situación macroeconómica de Europa y de Estados Unidos influye seriamente. Por eso, el primer paso será conocer el escenario económico a nivel nacional e internacional que tenemos sobre la mesa. Los indicadores más importantes son el PIB, las perspectivas de crecimiento del mismo, la inflación y la tasa de desempleo, entre otros.

Estos indicadores nos ayudarán a comprender si estamos en una fase de crecimiento económico, de estancamiento o de recesión. Es el primer paso a considerar, ya que influye fuertemente en el mercado inmobiliario. Si tenemos una situación en la que el PIB crece y las perspectivas señalan crecimiento, entonces estaremos en una fase expansiva del ciclo donde, probablemente, la demanda de vivienda sea estable y creciente y los precios sigan subiendo tanto en la compraventa, como en el alquiler. Si, por el contrario, se ve un estancamiento en el crecimiento, entonces podría ser que estuviéramos en la fase final del ciclo expansivo. Aquí, la demanda podría bajar, los precios de las casas también y el de los alquileres. Por último, en un momento de recesión, cae la demanda, los precios de las casas y de los alquileres.

En cuento a la inflación, es muy importante tenerlo en cuenta, ya que puede causar una recesión o impulsar a que los bancos centrales tomen decisiones que influyan en el mercado de crédito, con su respectivo impacto en la demanda. Si la inflación es baja o estable, con un crecimiento económico, tendremos fase alcista. Si la inflación es alta y el crecimiento no lo es, entonces veríamos un estancamiento. Mientras que, si esta es alta y hay decrecimiento, entonces sería una muy mala situación de mercado.

Indicadores económicos inmobiliarios

Una vez que hemos hecho un análisis de la situación macroeconómica actual, entonces hay que ir al mercado inmobiliario. Muchas veces, es un mercado que va en consonancia con la macroeconomía. Aquí, influyen los tipos de interés de los bancos centrales, el euríbor, las hipotecas constituidas, el crecimiento de los precios, la evolución del alquiler y el volumen de construcción, entre otras cosas.

Los tipos de interés fijados por el Banco Central Europeo y el Euríbor influyen de forma directa en el mercado hipotecario. Cuanto más bajos sean los tipos y el Euríbor, más barato será pedir una hipoteca, pero también menos dinero ganarán las entidades bancarias. Mientras que, cuando estos suben, las hipotecas se encarecen por la subida de los intereses. Esto influye en la demanda, aunque no demasiado.

Aquí hay que hacer un breve aparte. En momentos de alta inflación, los inversores buscan activos refugio en el mercado y, uno de ellos, es el mercado inmobiliario. Por tanto, puede darse que, aunque la inflación sea alta, el crecimiento no lo sea y el BCE suba los tipos, la demanda de viviendas crezca, al menos momentáneamente. Por ejemplo, en España, en enero de 2022, la firma de hipotecas creció un 29%, pese a que la inflación se situaba en máximos de los últimos 40 años. Aunque, todavía no se han subido los tipos de interés, el Euríbor si ha subido y no ha afectado en la demanda.

Hipotecas y licencias

Las hipotecas constituidas y el crecimiento de los precios de compraventa es algo que va de la mano. Por ejemplo, entre marzo de 2021 y marzo de 2022 los precios de las viviendas subieron un 2,3%, ya que la firma de hipotecas creció un 29%. A mayor demanda del activo, más suben los precios.

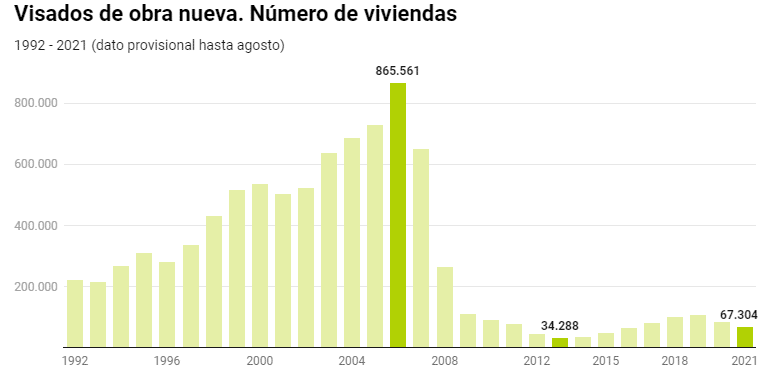

Por último, la evolución de la construcción de viviendas y la concesión de licencias para construir es muy importante. En un momento de demanda creciente, si no aumenta la construcción y la concesión de viviendas el precio se encarecerá. Pero no solo eso, aunque la demanda no crezca en un año, si la construcción se mantiene estancada, tarde o temprano subirán los precios debido a que no se está construyendo lo suficiente. Por ejemplo, en nuestro país, según la consultora Savills Aguirre Newmans, se necesitan 2 millones de casas nuevas en los próximos años para poder satisfacer la demanda. Mientras que, los visados de obra nueva desde el año 2009 al 2021 han estado dos y tres veces por debajo que entre 1992 y 2006.

Interpretar los indicadores inmobiliarios

Una vez que se conocen todos los datos tenemos que interpretarlos para tomar decisiones de inversión. Por ejemplo, teniendo en cuenta la falta de oferta de vivienda en España y la demanda creciente, todo apunta a que en los próximos años los precios seguirán siendo alcistas, aunque puedan darse correcciones si se registra una recesión. Por tanto, esto podría indicar que es un buen momento para comprar una casa y ponerla en el mercado del alquiler o venderla dentro de unos años.

Al mismo tiempo, también hay que tener en cuenta el clima regulatorio. En España, en los últimos meses, ha aumentado la incertidumbre sobre el mercado de la vivienda y esto ha hecho que haya menos casas disponibles para el alquiler. Por tanto, aunque esto no es un indicador como tal, es un factor que influye considerablemente a la hora de darle sentidos a los indicadores económicos inmobiliarios.

¿Cómo saber cuándo invertir?

Esta es la pregunta del millón, como se suele decir. Depende exclusivamente de nuestra estrategia. Aquí entra en juego si lo que queremos es comprar para alquilar y obtener una rentabilidad, comprar para reformar, comprar para vender o comprar para vivir. Lo ideal siempre es comprar en las caídas, ya que en las crisis es donde se encuentran las mejores oportunidades. Pero, esto no siempre es fácil. Entonces, la premisa más importante es tratar de no comprar cuando esté demasiado caro, como en los años previos al estallido de la burbuja.

Generalmente, si compramos en un momento donde no hay burbuja o cuando los precios han caído, podremos obtener una buena rentabilidad con el paso de los años alquilando o vendiendo. Por su parte, si lo que buscamos es comprar para vivir, aquí influyen los factores personales. Si la cuota de la hipoteca nos resulta cómoda de pagar, entonces es buen momento para comprar.

0 comentarios